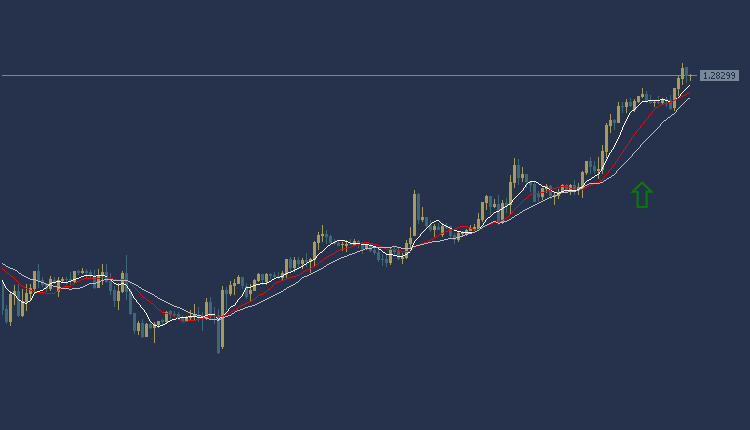

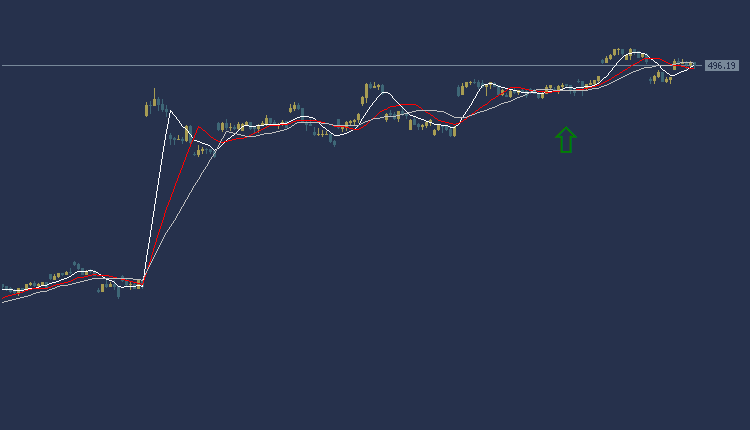

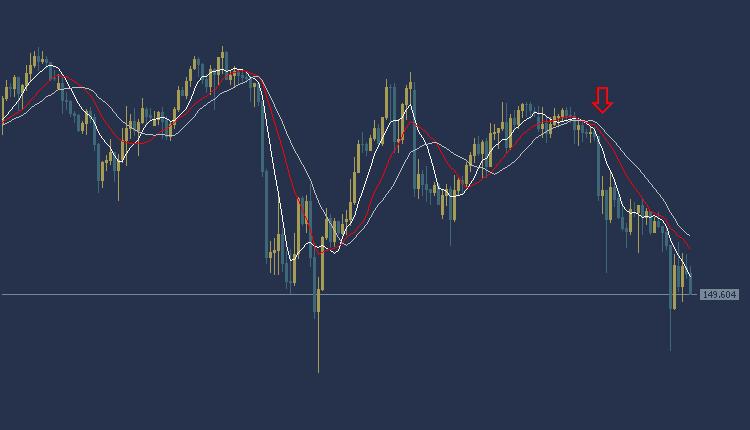

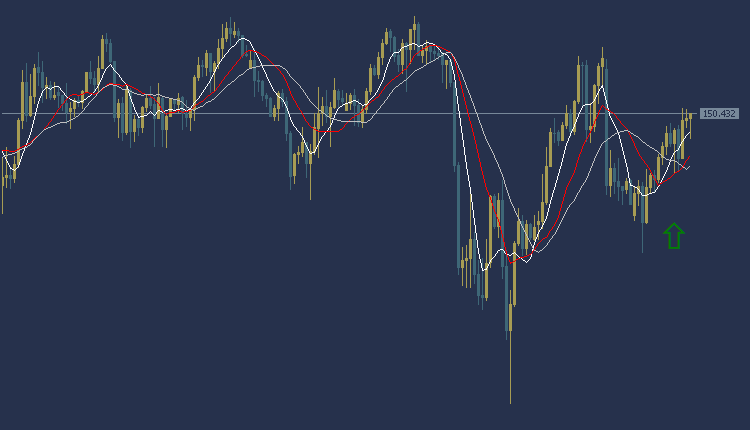

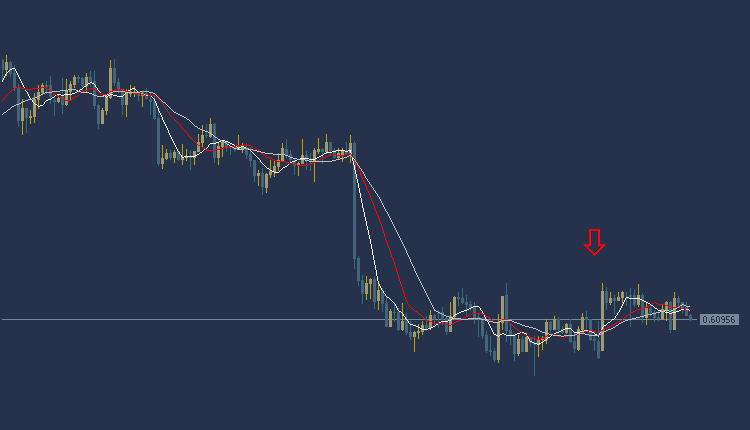

يتداول الناسداك اليوم عند منطقة 18037 دولار. ووفقًا للتحليل الفني، الاتجاه الحالي هو إتجاه هابط في أسعار المؤشر الامريكى. يظهر سعر المؤشر الأمريكى تحت معظم تقاطعات المتوسطات المتحركة، كما يظهر مؤشر الـ MACD إشارات سلبيه

بناءً على ذلك، نُتوقع ان يتخذ المؤشر الاتجاه الهابط , لذلك سنقوم بالبيع من الهبوط الي المستوي 17975, كما سنقوم بإستهداف المستوى 17877 دولار كهدف لجني الأرباح. ولضمان التحكم في المخاطر، يُنصح بوضع نقطة وقف الخسارة عند منطقة 18184 دولار .

التحليل الفني للناسداك: على الجانب الاخر

وفي حالة كسر منطقة الشراء عند 18184 دولار ، يمكن أن يتحقق استهداف مستوى الدعم الإضافي عند 18256 دولار.

التحليل الفني للناسداك: المقاومة والدعم

- المقاومة الثانية : 18130.03

- المقاومة الآولي : 18088.23

- مستوى البيفوت : 18055.12

- الدعم الآول : 18000.74

- الدعم الثانى : 17960.79

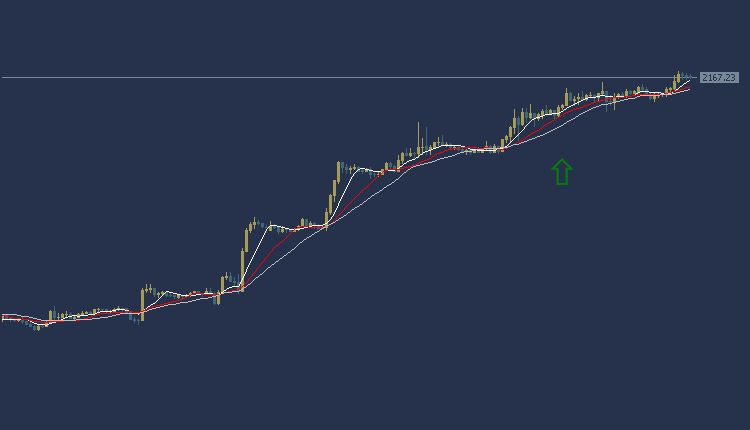

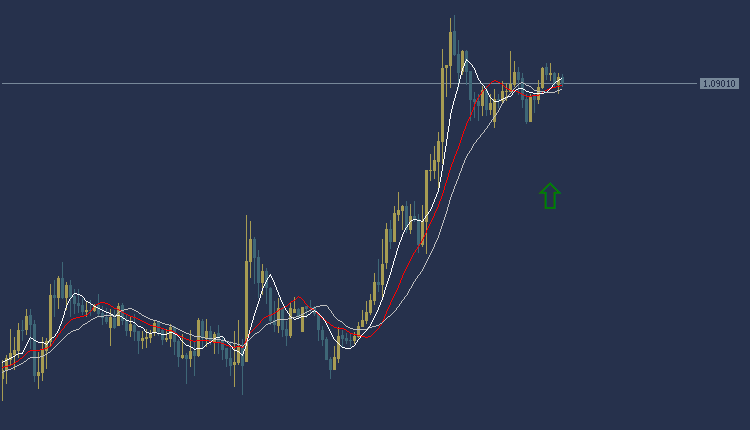

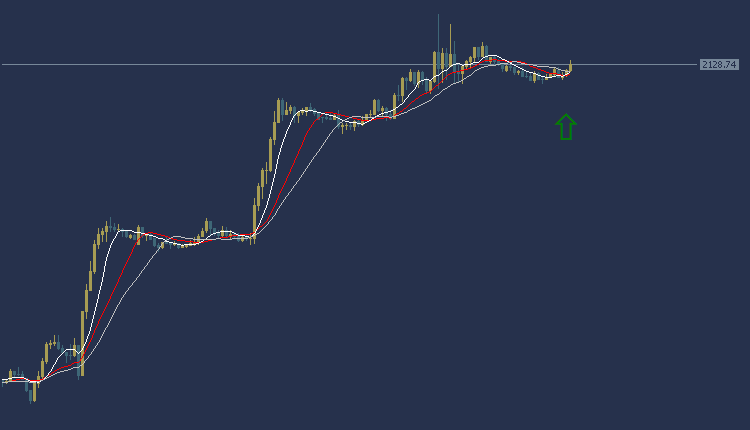

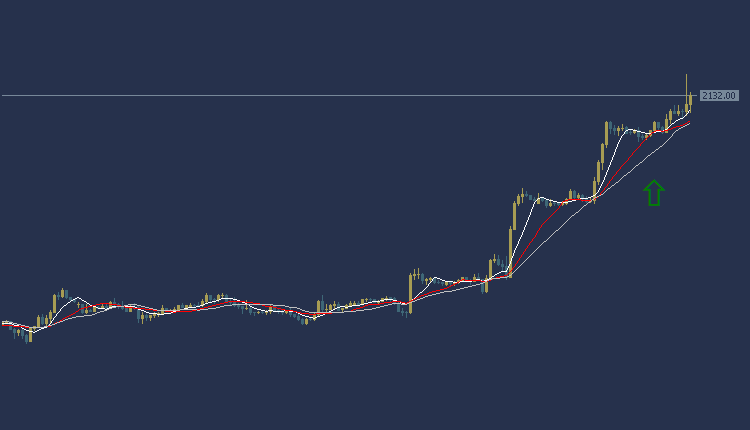

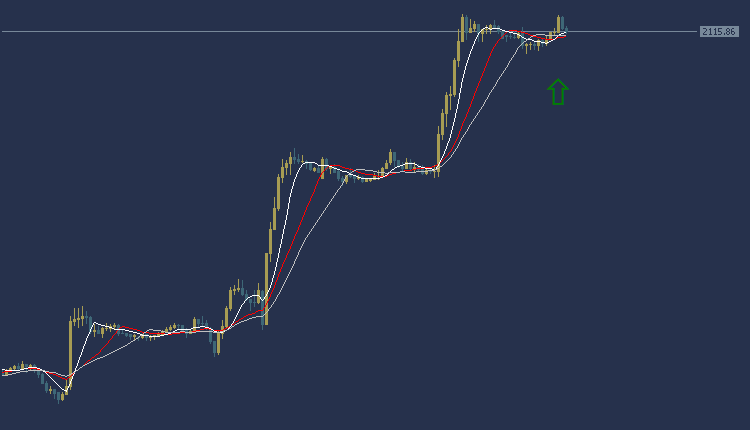

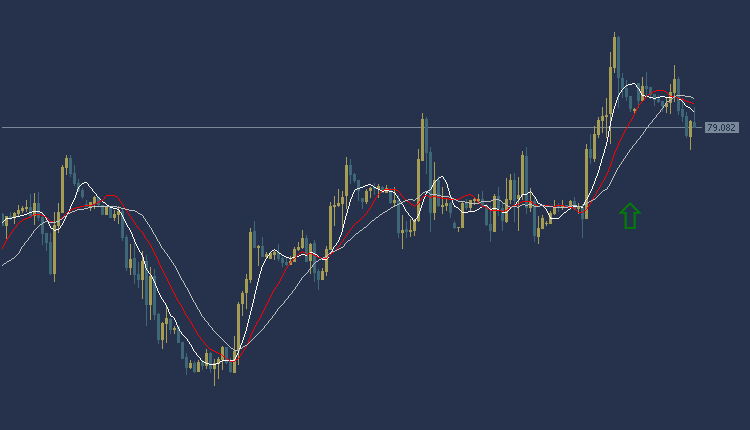

تحليل الفني للذهب XAUUSD: اتجاه صاعد

تحليل الفني للذهب، يتداول سعر الذهب اليوم عند سعر 2132 دولار للأونصة، يظهر التداول في اتجاه صاعد، حيث يتم تداول سعر الذهب فوق تقاطعات مؤشرات الـ Moving Average, بالنسبة لمؤشر الـ MACD فهو يشير الي اشارات ايجابيه

بناءً على ذلك، يُمكننا النظر للشراء من الصعود الي سعر 2140 دولار للأونصة, والقيام بإستهداف منطقة 2149 دولار للأونصة لجنى الارباح مع وضع منطقة 2111 دولار للأونصة كوقف للخسارة.

تحليل الفني للذهب XAUUSD: على الجانب الاخر

على الجانب الاخر اذا تم كسر منطقة البيع 2111 دولار للأونصة قد يتجه السعر الى منطقة 2100 دولار للأونصة .

تحليل الفني للذهب XAUUSD: مستويات المقاومة والدعم

- المقاومة الثانية : 2133.02

- المقاومة الأولى : 2132.68

- مستوى البيفوت : 2132.30

- الدعم الأول : 2131.85

- الدعم الثاني : 2131.10

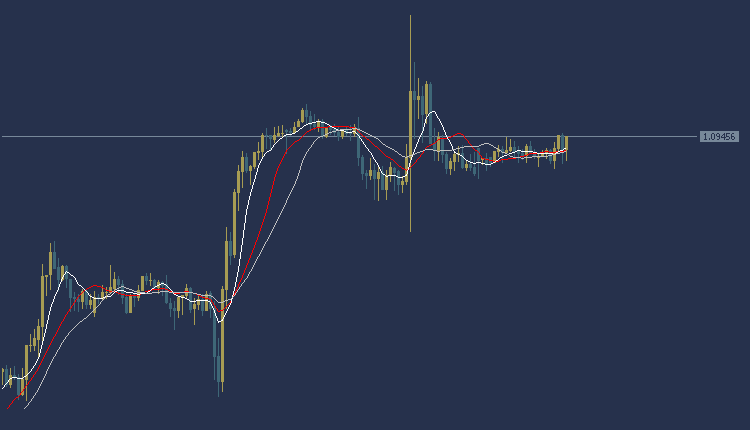

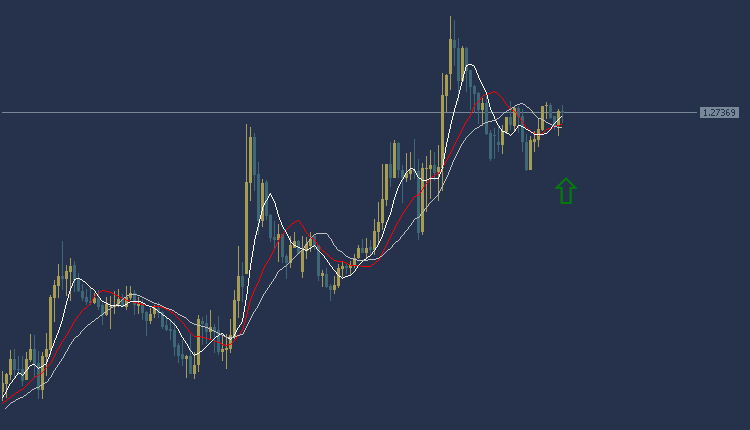

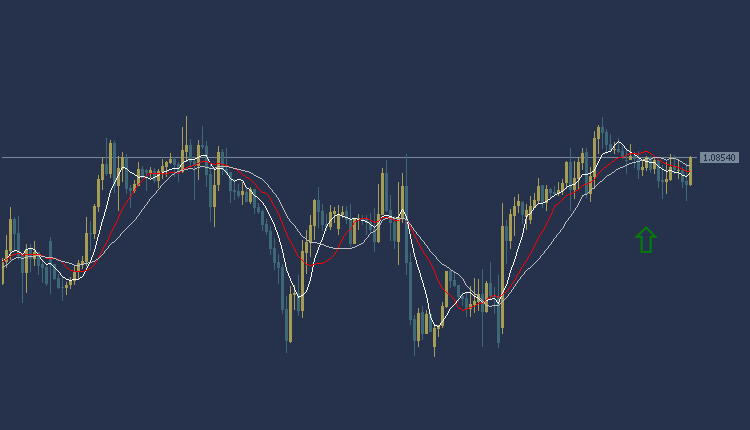

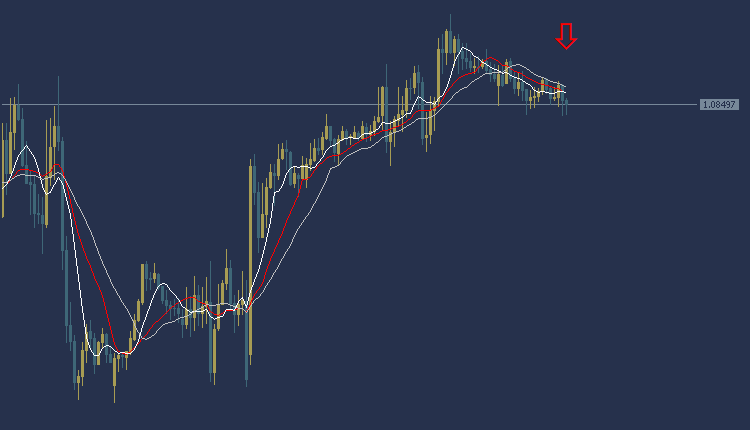

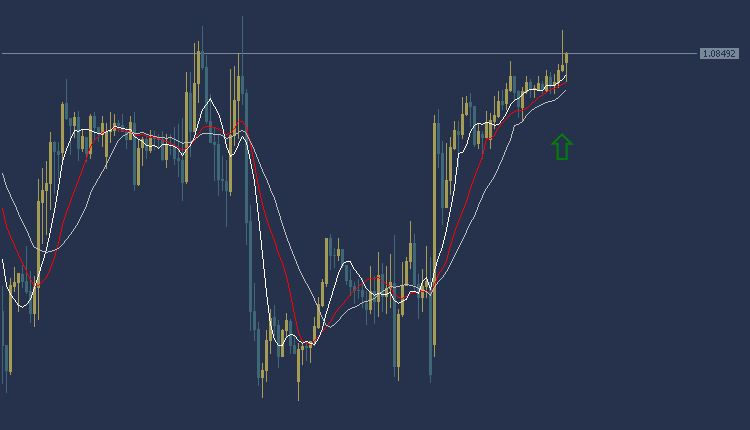

التحليل الفني لليورو دولار: اتجاه صاعد

التحليل الفني اليورو دولار اليوم في اتجاه صاعد خلال الجلسة الامريكية. حيث يتداول اليورو دولار عند 1.0854 دولار ، حيث يظهر تداول الاسعار فوق معظم تقاطعات المتوسط المتحرك كما هو موضح علي الرسم البياني . كما يشير مؤشر الـ MACD إلى اتجاه ايجابي وبناء علي ذلك، يُمكننا النظر للشراء من الصعود الي سعر 1.0860دولار، ويُمكن أن يكون المستهدف منطقة1.0872 دولار. يُنصح أيضًا باختيار منطقة 1.0836 دولار كنقطة وقف الخسارة للتحكم في المخاطر.

التحليل الفني لليورو دولار: على الجانب الاخر

على الجانب الآخر، إذا تم كسر منطقة البيع 1.0836 دولار ، يكون الهدف 1.0829 دولار.

التحليل الفني لليورو دولار: مستويات المقاومة والدعم

- المقاومة الثانية : 1.0874

- المقاومة الأولى : 1.0867

- مستوى البيفوت : 1.0860

- الدعم الأول : 1.0849

- الدعم الثاني : 1.0840

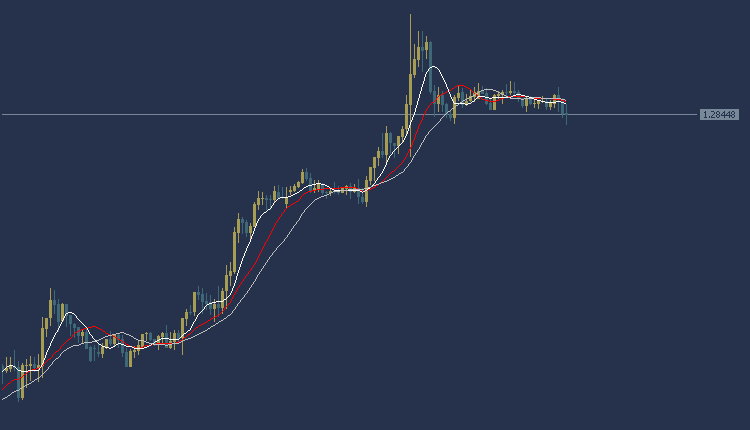

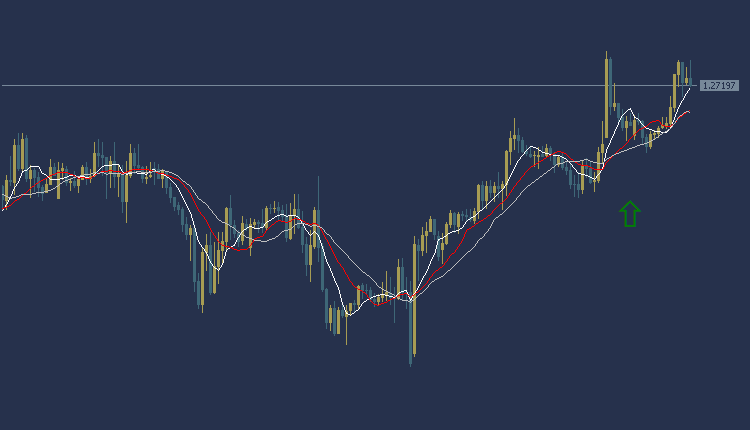

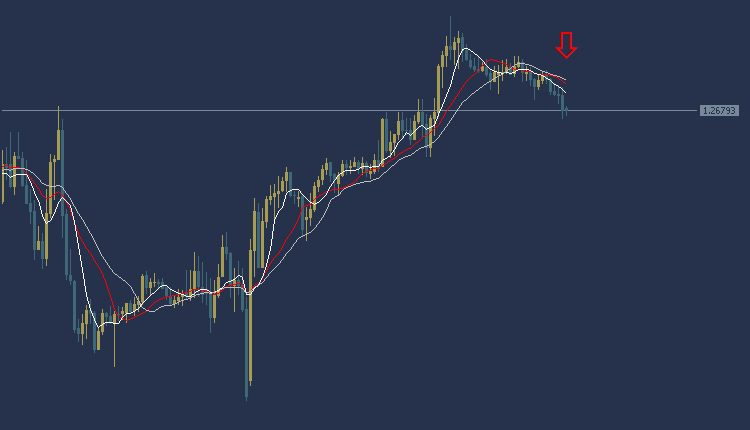

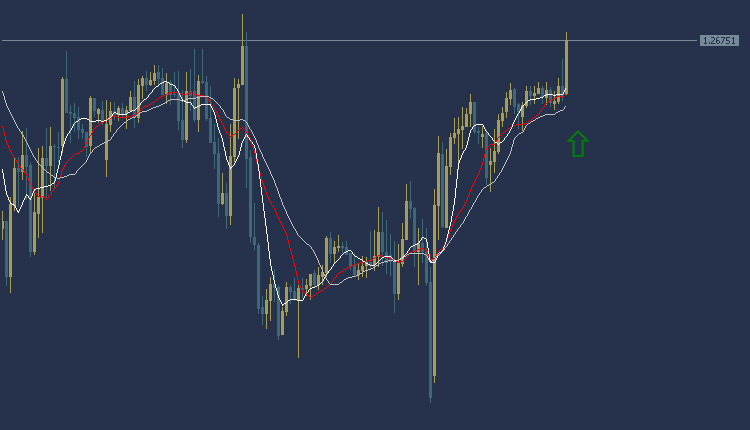

التحليل الفني لسهم تسلا: يتداول اليوم فى اتجاه هابط

التحليل الفني سهم تسلا اليوم، يتداول سهم تسلا اليوم في سوق الآسهم الآمريكية عند منطقة 183.23 دولار للسهم. ووفقًا للتحليل الفني، يشير الاتجاه الحالي إلى اتجاه هابط في أسعار سهم تسلا . يعكس سعر سهم تسلا التداول تحت معظم تقاطعات المتوسط المتحرك، كما يظهر مؤشر الـ MACD إشارات سلبيه

بناءً على ذلك، نتوقع هبوط سعر سهم تسلا لذلك يمكننا البيع بانتظار هبوط السعر عند المستوى 179.19 دولار للسهم للدخول فى عملية البيع , ونقوم باستهداف المستوى 173.64 دولار للسهم كهدف لجني الأرباح. ولضمان التحكم في المخاطر، يُنصح بوضع نقطة وقف الخسارة عند منطقة 193.32 دولار للسهم .

التحليل الفني لسهم تسلا: على الجانب الاخر

وفي حالة كسر منطقة الشراء 193.32 دولار للسهم، يكون الهدف 197.61 دولار للسهم

التحليل الفني لسهم تسلا: مستويات المقاومة والدعم

- المقاومة الثانية :189.09

- المقاومة الأولى : 186.23

- مستوى البيفوت : 183.69

- دعم أول : 180.85

- الدعم الثاني : 178.73